Réglementation KYC dans le secteur bancaire : faisons le point

La réglementation KYC (Know Your Customer), essentielle pour les banques, joue un rôle crucial pour le secteur financier dans la lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT). En réponse aux exigences accrues des directives européennes, le paysage bancaire doit s’adapter et renforcer sa vigilance.

Cet article détaille la réglementation KYC dans le secteur bancaire. Quelles sont les évolutions législatives récentes et leurs implications pour les banques ? Quelles stratégies pour naviguer efficacement dans ce cadre réglementaire complexe ? Quelles solutions technologiques pour être en conformité avec la réglementation KYC ?

Le KYC, abréviation de « Know Your Customer » (Connaissez Votre Client en français), est une procédure réglementaire pour les institutions financières, imposant notamment la vérification de l’identité des clients.

Définition simplifiée : Le KYC est un ensemble de procédures exigeant des banques qu’elles vérifient l’identité de leurs clients.

Cette pratique, qui trouve ses origines dans la législation anti-blanchiment, vise à prémunir les banques contre l’abus de leurs services pour des activités illégales.

Le KYC a évolué au fil des ans, notamment avec l’introduction des 3ème, 4ème, 5ème puis 6ème directive anti-blanchiment de l’UE. Ces directives ont progressivement accru les exigences réglementaires, élargissant la portée des informations requises et renforçant les processus de surveillance.

L’impact de ces changements législatifs a été significatif, poussant le secteur bancaire à adopter des pratiques KYC plus rigoureuses et à réévaluer continuellement leurs stratégies de gestion des risques.

Dans le cadre des obligations légales et de conformité, les banques et institutions financières doivent naviguer dans un labyrinthe réglementaire complexe.

Voici les principaux textes législatifs et réglementaires au niveau international et européen, ainsi que quelques spécificités nationales pour la France :

Réglementation KYC : textes de loi en vigueur pour les banques

Au Niveau International : Les recommandations du Groupe d’Action Financière (GAFI) dictent les standards pour prévenir le blanchiment et le financement du terrorisme.

Au Niveau Européen : Les Directives Anti-Blanchiment (AML) exigent une diligence raisonnable accrue et l’identification des bénéficiaires effectifs. La dernière en date est la 6ème Directive Anti-Blanchiment (UE) 2018/1673 : Elle actualise les directives précédentes en étendant les exigences KYC à d’autres secteurs et en renforçant les mesures de transparence sur les bénéficiaires effectifs.

En France : La réglementation KYC en banque est détaillée dans plusieurs textes de lois.

- Le Code Monétaire et Financier (CMF) : Les articles L561-1 à L561-50 du CMF transposent les directives européennes et détaillent les obligations de vigilance, y compris les mesures de KYC, que doivent respecter les entités financières.

- Loi Sapin II (Loi n° 2016-1691 du 9 décembre 2016) : Cette loi vise à renforcer la lutte contre la corruption et la transparence de la vie économique. Elle inclut des mesures relatives à la lutte contre le blanchiment de capitaux et le financement du terrorisme, impactant les procédures KYC.

- Ordonnance n° 2016-1635 du 1er décembre 2016 : Cette ordonnance renforce le cadre législatif français en matière de lutte contre le blanchiment de capitaux et le financement du terrorisme, en cohérence avec les directives européennes.

Les réglementations complémentaires pour respecter le KYC dans le secteur bancaire

- Réglementation sur le Respect de la Vie Privée et la Protection des Données : Le Règlement Général sur la Protection des Données (RGPD) au niveau européen et la loi Informatique et Libertés en France imposent des obligations spécifiques en matière de traitement et de protection des données personnelles collectées dans le cadre des procédures KYC.

- Normes et Réglementations Spécifiques au Secteur : Dans le secteur bancaire en France, les Lignes directrices relatives à l’identification,

la vérification de l’identité et la connaissance de l’ACPR sont également à prendre en compte.

Non conformités et sanctions pour le secteur bancaire

Le montant des amendes infligées mondialement aux banques

La non-conformité avec la réglementation KYC peut entraîner des sanctions sévères dans les banques, allant de lourdes amendes à des restrictions opérationnelles.

En 2022, le secteur bancaire a fait face à plus de 2 milliards de dollars d’amendes à l’échelle mondiale pour non-conformité aux réglementations de lutte contre le blanchiment d’argent.

Ces amendes révèlent un besoin pour les institutions financières de renforcer leurs procédures KYC afin d’éviter des sanctions et de préserver leur intégrité opérationnelle. Haut du formulaire

La formation en matière de conformité KYC devient ainsi un pilier essentiel pour maintenir la diligence requise.

Les autorités réglementaires, comme la Financial Conduct Authority (FCA) et le Financial Crimes Enforcement Network (FinCEN), ont imposé des amendes majeures pour des infractions répétées, soulignant l’importance du respect de la réglementation en termes de KYC.

La procédure KYC est un processus systématique essentiel pour les banques et les institutions financières, visant à authentifier et à comprendre les clients avant d’entamer une relation d’affaires.

Les étapes détaillées de la procédure KYC

Étape 1 : Identification du client

Pour commencer, les clients doivent fournir des données personnelles de base, incluant nom, adresse, date de naissance et numéro de pièce d’identité. Ces informations sont cruciales pour établir une base d’identification fiable.

Étape 2 : Collecte de la documentation nécessaire

La collecte de documents justificatifs est l’essence même du KYC. Les clients sont tenus de soumettre des pièces d’identité valides avec photo (passeport, carte d’identité nationale), ainsi que des justificatifs de domicile récents et des documents supplémentaires pour les personnes morales, comme les statuts de l’entreprise ou le Kbis.

Étape 3 : Contrôle et validation

La vérification des documents est effectuée en utilisant des systèmes de vérification d’identité automatisés ou manuels, suivie d’une validation des données contre des bases de données internes et externes.

Étape 4 : Evaluation des risques et identification des PPE

L’identification des Personnes Politiquement Exposées est critique. Elle nécessite un examen approfondi, car les PPE sont considérées à haut risque en raison de leur position et de leur capacité à influencer des actes de corruption et de blanchiment d’argent. Cela implique le croisement de noms avec des bases de données internationales et des listes de sanctions pour garantir que les clients ne sont pas impliqués dans des activités illégales.

Étape 5 : Surveillance continue

La surveillance continue, consiste à monitorer régulièrement les transactions et comportements des clients pour identifier toute activité suspecte. À travers des systèmes d’analyse avancés, les institutions financières scrutent les schémas transactionnels et ajustent les profils de risque basés sur les comportements observés, assurant ainsi une défense proactive contre le blanchiment d’argent et le financement du terrorisme tout en restant conformes aux réglementations.

Chaque étape est conçue pour fournir une vision complète et à jour du profil de risque du client, permettant ainsi aux institutions de rester en conformité avec les réglementations en vigueur et de se protéger contre les risques financiers et réputationnels.

La formation continue des équipes KYC est indispensable pour maintenir la vigilance et l’efficacité de ces processus, assurant ainsi la sécurité du système financier global.

Les solutions logicielles de KYC deviennent essentielles pour assurer la conformité et la sécurité des institutions financières. Ces technologies avancées permettent une collecte, une analyse et un stockage sécurisés des données clients, tout en automatisant les contrôles d’identité et de vérification.

Les plateformes modernes de KYC offrent des fonctionnalités telles que la reconnaissance faciale, la vérification en temps réel des documents d’identité et l’analyse de données comportementales pour identifier les risques potentiels.

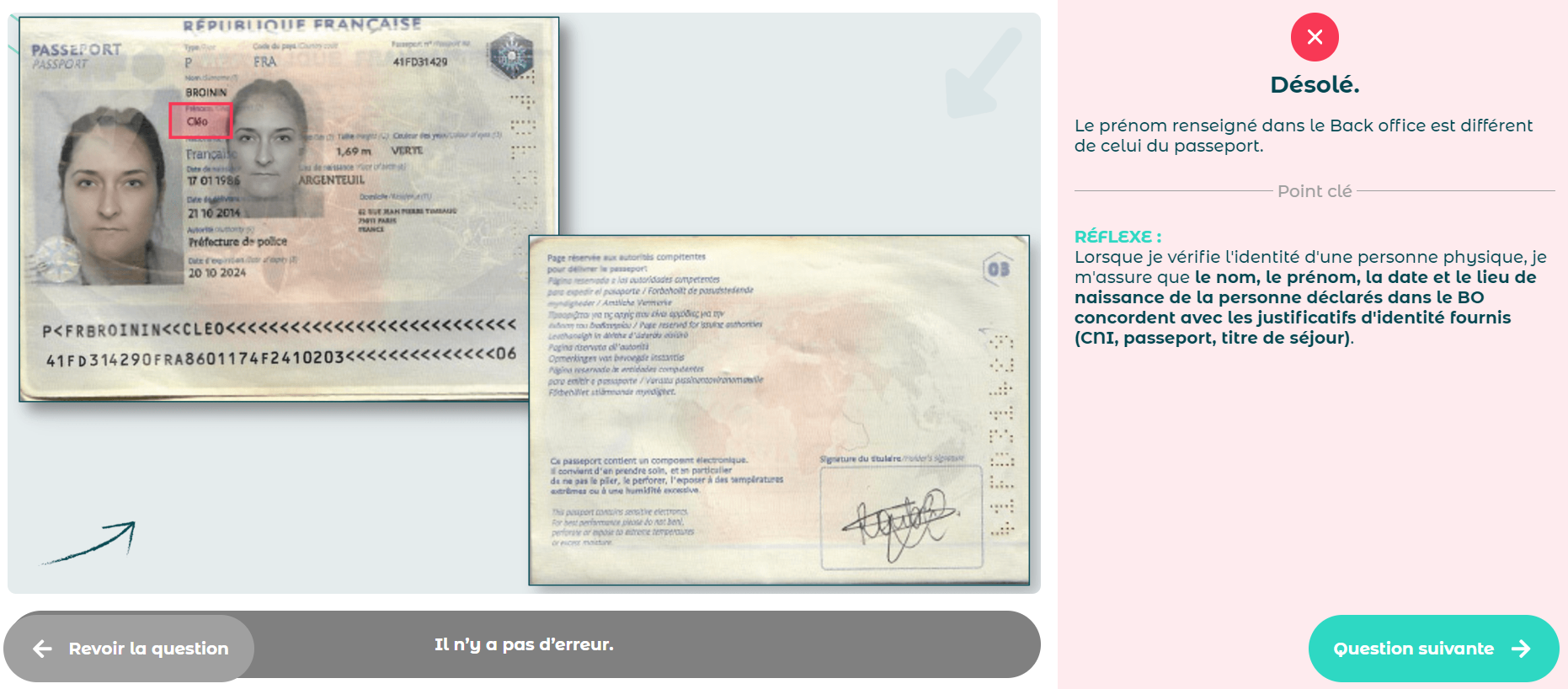

En parallèle, la formation continue est fondamentale pour développer les réflexes KYC parmi les collaborateurs. Des programmes d’entraînement innovants, utilisant les technologies d’Ancrage Mémoriel® et des simulations interactives, permettent aux équipes de rester à jour avec les dernières réglementations et d’affiner leur intuition dans l’évaluation des risques clients.

Exemple de question dans la formation à la réglementation KYC destinée aux banques

Ces solutions de formation transforment les connaissances théoriques en compétences pratiques, assurant ainsi une vigilance accrue et une réactivité immédiate face aux activités suspectes.

Opérationnellement, les institutions doivent équilibrer rigueur et efficacité, veillant à ne pas entraver l’expérience client. Face à ces défis, l’innovation s’avère cruciale, avec une tendance vers des solutions automatisées et des technologies d’apprentissage avancées. Les programmes de formation des collaborateurs doivent évoluer pour inculquer les réflexes KYC nécessaires. Intégrer des méthodes d’Ancrage Mémoriel® garantit que les collaborateurs maîtrisent la réglementation KYC, préparant le terrain pour une adaptation proactive aux réglementations KYC de demain.

- Objectifs du KYC : Le KYC est essentiel pour les banques afin de sécuriser le secteur financier contre le blanchiment d’argent et le financement du terrorisme, répondant ainsi aux exigences accrues des directives européennes.

- Évolution de la réglementation KYC : La pratique du KYC, originaire de la législation anti-blanchiment, a évolué avec l’introduction des 3ème, 4ème et 5ème puis 6ème directives anti-blanchiment de l’UE, augmentant les exigences réglementaires et les processus de surveillance.

- Obligations légales et conformité pour les banques : Les institutions financières sont soumises à un ensemble complexe de réglementations au niveau international (GAFI), européen (Directives Anti-Blanchiment), et national (Code Monétaire et Financier en France, Loi Sapin II), nécessitant une diligence raisonnable accrue et l’identification des bénéficiaires effectifs.

- Non-conformité KYC et sanctions : Les banques risquent des amendes substantielles et des restrictions opérationnelles pour non-conformité. Plus de 2 milliards de dollars d’amendes imposées au secteur bancaire mondial en 2022.

- Procédure KYC détaillée : La procédure KYC comprend la collecte d’informations personnelles, la documentation nécessaire, la vérification et validation des données, et l’identification des Personnes Politiquement Exposées (PPE), exigeant une vigilance et une efficacité constantes.

- Technologies et solutions KYC : L’adoption de solutions logicielles avancées permet une collecte, analyse, et stockage sécurisé des données clients, avec des technologies comme la reconnaissance faciale et la vérification en temps réel des documents.

- L’importance de la formation continue sur la réglementation KYC : La formation en conformité grâce à des programmes d’entraînement performants sont essentiels pour développer les compétences et les réflexes KYC nécessaires.

Vos collaborateurs ont-ils les réflexes KYC ?

Ancrez les réflexes KYC de vos équipes grâce à l’Ancrage Mémoriel® de Woonoz.

Assurez la sécurité et la conformité de votre institution financière face aux enjeux d’aujourd’hui et de demain.